Beim Verkauf einer Immobilie können neben dem eigentlichen Verkaufsprozess auch steuerliche Aspekte eine wichtige Rolle spielen. Unter bestimmten Voraussetzungen erhebt der Staat eine sogenannte Spekulationssteuer auf den erzielten Gewinn. Ob und in welcher Höhe diese Steuer fällig wird, hängt von verschiedenen Faktoren wie Haltedauer, Nutzung und Ihrem persönlichen Steuersatz ab.

Das Wichtigste zusammengefasst

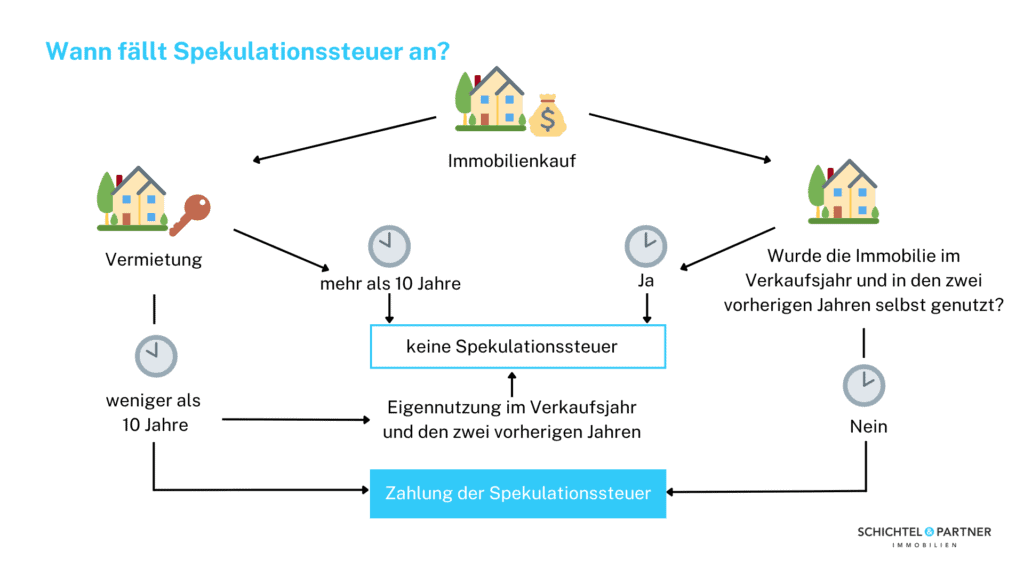

- Die Spekulationssteuer fällt an, wenn eine Immobilie innerhalb von zehn Jahren nach dem Kauf mit Gewinn verkauft wird – es sei denn, sie wurde im Verkaufsjahr und den beiden Vorjahren selbst bewohnt.

- Die Höhe der Steuer richtet sich nach dem persönlichen Einkommensteuersatz, der anhand des zu versteuernden Einkommens berechnet wird und zwischen 0 % und 45 % liegen kann.

- Die Steuerlast lässt sich vermeiden oder senken, etwa durch Eigennutzung, Nutzung durch ein Kind, Verkauf nach Ablauf der Spekulationsfrist oder durch Nutzung des Freibetrags von 599 €.

- Zur Minderung des steuerpflichtigen Gewinns können Kosten wie Kaufnebenkosten, Verkaufskosten, Modernisierungsmaßnahmen und Verluste aus anderen Veräußerungsgeschäften steuerlich geltend gemacht werden.

Definition und Beispiel – wann fällt die Spekulationssteuer an?

Die Spekulationssteuer ist eine besondere Form der Einkommensteuer, wenn Sie Ihre Immobilie innerhalb eines Zeitraums von zehn Jahren nach dem Erwerb mit einem Gewinn verkaufen. Sie entfällt jedoch, wenn die Immobilie im Verkaufsjahr und in den beiden vorangegangenen Jahren ausschließlich zu eigenen Wohnzwecken genutzt wurde.

Die zeitliche Spanne ist auch als Spekulationsfrist bekannt. Sie beginnt mit dem Datum des ersten Kaufvertrags (beim Erwerb) und endet mit dem Datum des zweiten Kaufvertrags (beim Verkauf). Beide müssen notariell beglaubigt werden.

Gemäß dem § 23 des Einkommensteuergesetzes (EStG), wird der Verkauf einer Immobilie als privates Veräußerungsgeschäft angesehen. Das bedeutet, dass der erzielte Gewinn in Ihrer Steuererklärung als private Einkünfte ausgewiesen werden muss.

Beispiel: Höhe der Spekulationssteuer berechnen

Die Höhe der Spekulationssteuer ist nicht pauschal festgelegt, sondern richtet sich nach Ihrem persönlichen Steuersatz. Die erforderlichen Informationen hierfür finden Sie in Ihrem letzten Steuerbescheid.

Das ist die Formel zur Berechnung der Spekulationssteuer: (gezahlte Einkommensteuer x 100) / zu versteuernde Einkommen

Um dies an einem Beispiel zu verdeutlichen: Angenommen, Sie haben im vergangenen Jahr ein Einkommen von 30.000 € erzielt und 5.000 € Einkommensteuer gezahlt. Ihr Steuersatz würde dann wie folgt berechnet werden:

(5.000 € x 100) / 30.000 € = 16,67 %

In diesem Szenario müssten Sie 16,67 % Einkommensteuer (= Spekulationssteuer) auf den Gewinn zahlen, den Sie beim Verkauf Ihrer Immobilie erzielen.

Spekulationssteuer-Rechner

Berechnen Sie die Spekulationssteuer beim Verkauf Ihrer Immobilie.

Wie berechne ich die Spekulationssteuer beim Immobilienverkauf – welchen Steuersatz kann ich nutzen?

Es gibt keine einheitliche Regelung für den Steuersatz. Die Berechnung der Spekulationssteuer hängt von einer Vielzahl an Faktoren ab. Die Komplexität dieses Prozesses erfordert eine individuelle Betrachtung. Als Orientierung können jedoch die sechs Einkommensteuerklassen herangezogen werden.

Für das Jahr 2025 gelten folgende Steuersätze:

| Einkommen | Steuersatz |

|---|---|

| bis 12.084 € | 0 % (Grundfreibetrag) |

| bis 17.430 € | zwischen 14 % und 24 % (progressiv) |

| bis 68.430 € | zwischen 24 % und 42 % (progressiv) |

| bis 277.825 € | 42 % (fest) |

| ab 277.826 € | 45 % (fest) |

Bitte beachten Sie, dass das zu besteuernde Einkommen aus verschiedenen Quellen wie Gehalt oder Einkünften aus selbstständiger Arbeit sowie Veräußerungsgewinnen besteht. Dabei werden Vorsorgeleistungen, Werbungskosten und ähnliche Faktoren abgezogen, um das zu versteuernde Einkommen zu ermitteln. Die Berechnung der Spekulationssteuer erfordert daher eine genaue Analyse Ihrer individuellen finanziellen Situation unter Berücksichtigung der aktuellen Steuergesetzgebung.

Einfach. Mehr. Bewegen.

Nehmen Sie gerne jederzeit und unverbindlich Kontakt mit uns auf. Wir sind Ihre Immobilienmakler aus Bremen und unterstützen Sie bei allen Fragen rund um den Kauf, Verkauf und die Vermietung von Immobilien.

Wie kann ich die Spekulationssteuer umgehen oder bei meiner Immobilie vermeiden?

Wenn Sie die Steuerlast beim Verkauf Ihrer Immobilie verringern möchten, stehen verschiedene Möglichkeiten zur Verfügung, die Sie in Erwägung ziehen können:

1. Selbstnutzung bzw. Eigennutzung der Immobilie

Wenn Sie Ihre Immobilie in den zwei Jahren vor und zum Zeitpunkt des Verkaufs selbst bewohnt haben, entfällt die Spekulationssteuer. Sie müssen die Immobilie tatsächlich als Hauptwohnsitz genutzt haben und dort gemeldet sein.

2. Vorvertrag oder Vermietung

Durch den Abschluss eines Vorvertrags mit dem potenziellen Käufer oder die Vermietung der Immobilie vor dem endgültigen Verkauf können Sie den Verkaufsprozess verzögern, ohne dabei finanzielle Einbußen hinnehmen zu müssen.

3. Nutzung durch ein Kind

Wenn Ihr Kind die Immobilie bewohnt und noch Kindergeld erhält, können Sie nach drei Jahren den Verkauf steuerlich vorteilhaft gestalten.

4. Spekulationssteuer-Freibetrag

Liegt der erzielte Gewinn aus dem Immobilienverkauf unter 599 €, greift der Spekulationssteuer-Freibetrag, sodass Sie keine Steuer zahlen.

5. Schenkung

Eine weitere Option ist es, die Immobilie zu verschenken. Beachten Sie jedoch, dass für den Empfänger unter Umständen Schenkungssteuern anfallen können, abhängig von Freibeträgen und Verwandtschaftsgrad.

Falls keine dieser Strategien für Sie geeignet sind, müssen Sie wahrscheinlich die Spekulationssteuer auf den Verkauf Ihrer Immobilie entrichten. Die wirtschaftliche Sinnhaftigkeit dieser Zahlung hängt von Ihrer individuellen Situation ab.

Wie kann ich den Spekulationsgewinn reduzieren?

Wenn Sie nach dem Verkauf einer Immobilie die Freibetragsgrenze überschreiten und daher Spekulationssteuer zahlen müssen, können Sie den zu versteuernden Gewinn erheblich reduzieren, indem Sie bestimmte Kosten in Ihrer Steuererklärung angeben und diese absetzen.

1. Veräußerungsverluste

Sollten Sie im gleichen Abrechnungsjahr weitere private Veräußerungsgeschäfte getätigt und dabei Verluste erlitten haben, können Sie diese Spekulationsverluste geltend machen und mit dem Gewinn aus dem Immobilienverkauf verrechnen.

2. Kaufnebenkosten

Die ursprünglichen Kaufnebenkosten wie Notar-, Grundbuch- und Grunderwerbsteuer können von Ihrem Veräußerungserlös abgezogen werden.

3. Verkaufskosten

Jegliche Kosten im Kontext des Verkaufes (darunter fallen Maklerprovisionen, Werbeausgaben und andere Verkaufsausgaben) können ebenfalls als abzugsfähige Kosten geltend gemacht werden.

4. Modernisierungskosten

Aufwendungen für Modernisierungen und Reparaturen können abgesetzt werden, sofern sie innerhalb der ersten drei Jahre nach dem Kauf durchgeführt wurden und einen bestimmten Prozentsatz der Anschaffungskosten der Immobilie übersteigen.

Unter bestimmten Voraussetzungen lässt sich also die steuerliche Belastung Ihrer Immobilie deutlich reduzieren. Bei vermieteten Immobilien werden die in der Vergangenheit geltend gemachten Abschreibungen vom ursprünglichen Kaufpreis abgezogen. Das hat Auswirkungen auf die steuerliche Betrachtung beim Verkauf. Wird eine Immobilie innerhalb der sogenannten Spekulationsfrist mit Verlust veräußert, können Sie diesen Verlust steuerlich geltend machen.

Verluste können entweder mit anderen Veräußerungsgewinnen verrechnet, oder über einen unbegrenzten Verlustvortrag auf zukünftige Jahre übertragen werden, um sie später mit Gewinnen aus anderen Immobilienverkäufen innerhalb der Spekulationsfrist zu verrechnen.

Spekulationssteuer berechnen – vertrauen Sie auf Ihren Immobilienpartner aus Bremen

Die Spekulationssteuer spielt beim Verkauf von Immobilien eine zentrale Rolle. Wer innerhalb von zehn Jahren nach dem Kauf mit Gewinn verkauft, muss diesen versteuern – und je nach persönlichem Steuersatz kann das erhebliche finanzielle Auswirkungen haben. Doch es gibt Möglichkeiten, die Steuerlast zu reduzieren oder ganz zu vermeiden. Wenn Sie Ihre Immobilie drei Jahre vor dem Verkauf selbst bewohnt haben oder bestimmte Veräußerungskosten geltend machen, können Sie unter Umständen steuerfrei verkaufen.

Damit Sie keine finanziellen Überraschungen erleben, empfehlen wir Ihnen, frühzeitig Klarheit über die Höhe der möglichen Spekulationssteuer zu schaffen. Eine fundierte Einschätzung schützt Sie vor Fehlentscheidungen und hilft Ihnen, den Verkaufszeitpunkt gezielt zu wählen.

Schichtel & Partner unterstützt Sie dabei – mit lokaler Marktkenntnis, individueller Beratung und einem klaren Blick auf Ihre Ziele. So verkaufen Sie Ihre Immobilie zum bestmöglichen Preis und mit einem sicheren Gefühl.

Kommentare